2020年のパンデミック。

ADVERTISING

2022年のロシア・ウクライナ危機。

からのインフレと景気後退。

そんなこんなで銀行業界を取り巻く状況は、かなり前から危ういものになってきている。以前よりハーバードレビューによると、旧態依然とした銀行業務だけを今後も提供し続けた場合、現在の銀行の92% は10年以内に消滅すると予想されている。

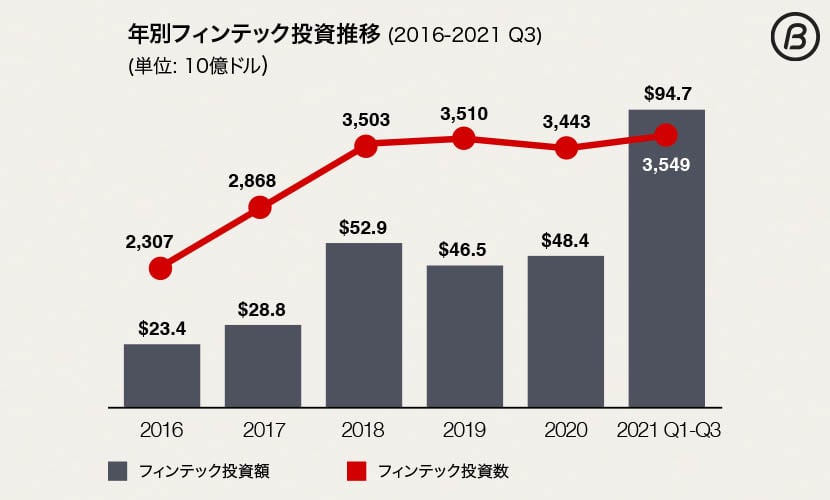

2021年からフィンテックへの投資も拡大

こういった状況を打破するために、2022年からは本気で世界中の金融機関の変革に焦点が当てられ、フィンテックや新しいタイプの金融サービスに対しての投資もかなり盛んになってきている。

データ元: CB Insights, “State of Fintech Q3 ’21 Report”

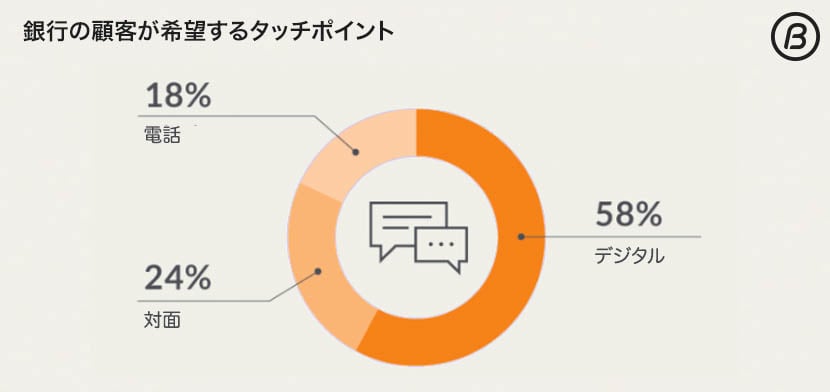

銀行業務もデジタルが主戦場

世界中の銀行にとって、デジタルチャンネルへの移行は優先事項となっている。こうした取り組みは、進化する顧客の期待に応えることで、顧客体験を向上させたいという思いが主な動機である。

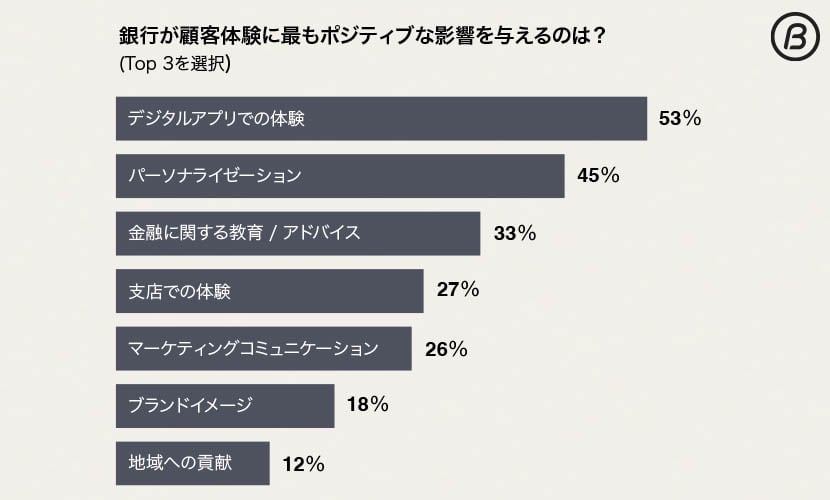

具体的には、デジタルアプリ、パーソナライゼーションツール、金融教育リソースを組み込んだデジタルサービスを提供することを目標にしている。

フォレスター社の調査を見てみてもそれは顕著で、世界の金融業界の意思決定者へのインタビューにて、全体の85%がDXを推進していると答えている。そして、組織変革の主な推進力は、「顧客体験の向上」がトップ(33%)次いで「収益の拡大」(32%)「コストの削減」(32%)となっている。

Unbluの調査でも、DXにおける最優先課題はモバイルアプリとオムニチャネルおよびパーソナライゼーションツールにおける顧客体験になっている。

銀行業務のDXにおいて、最も重要なフィールドは、デジタルアプリ体験、パーソナライゼーション、金融教育である。

データ元: Centric Digital

最も重要なのが顧客エクスペリエンス (CX)

DX推進が急速に進んだこともあり、銀行を中心とした金融業界にとって、今後最も重要になってくる差別化要因は顧客体験だろう。

顧客体験はカスタマーエクスペリエンス (CX) とも表現される。その名の通り、顧客が受け取る体験のこと。

例えば銀行であれば支店の窓口での体験や、オンラインバンキング、サポートセンターの対応まで、さまざまなタッチポイントにおいて、顧客が感じる体験の質を指す。

金融機関にとってCXこそが差別化要因

ガートナーの調査によると、金融機関の81%が競争要因がCXになっており、特に2021年以降はCXこそが不可欠な差別化要因になっていると回答している。

さらに、76%以上の顧客が、企業が自分たちのニーズや期待を予測し、理解することを期待している。そして、企業はこれらの期待に応えるべく、迅速かつ果敢に対応する必要があるという。

これは、金融機関が提供するサービスのその内容がどれも似通っており、顧客にとっては受け取る体験以外は違いが感じられにくくなっているということでもある。

データ元: Digital Banking Research

なぜCXがビジネスにとって重要なのか?

顧客体験が重要なのは金融機関だけではない。その他のあらゆる種類のビジネスにとっても、最重要事項になってきている。その証拠に下記の統計を紹介する。

- 86%の顧客がより良いカスタマーサービスを受けられるのであれば、より多くの金額を払っても良いと思っている

- 世界中の96%の顧客が、ブランドロイヤリティの決め手として顧客体験を挙げている

- 76%以上の顧客がより良い顧客体験のためにブランドを切り替えるのは簡単だと考えている

- 39%の顧客が顧客体験の悪い企業とは取引をしたくないと答えた

データ元: SupperOffice, State of Global Customer Service by Microsoft, State of the Connected Customer. Dimensional Research

これらのデータからも分かる通り、優れた顧客体験は、ブランドの評判を高め、企業の収益に影響を与えるだけでなく、顧客維持に直接的な役割を果たす。また、クロスセリングやアップセリングの機会の増加にも貢献する。

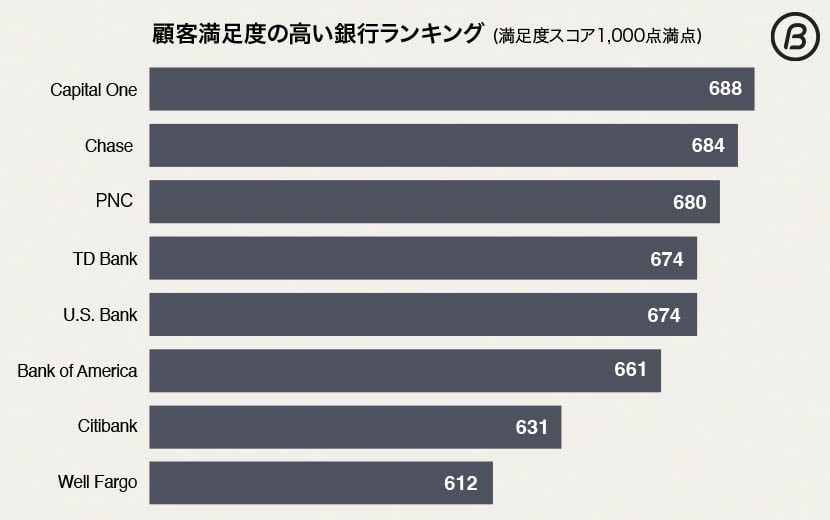

CXが優れている銀行の5つの例

世界的に顧客満足度の高い代表的な銀行による優れた顧客体験の具体例を5つほど紹介する。

データ元: J.D. Power

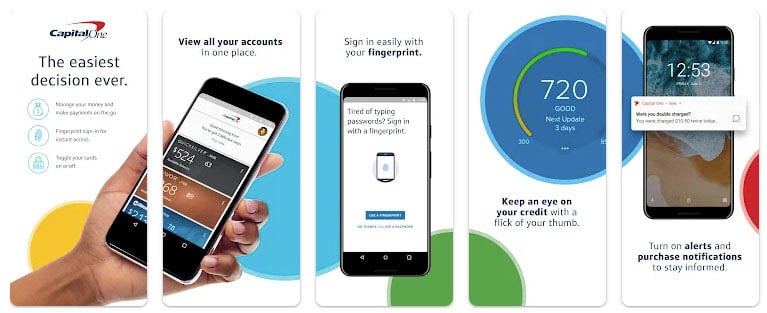

Capital One

2020年度のJ.D. Powerランキングで顧客満足度1位に輝いたCapital Oneの成功の秘訣は、デジタルバンキング体験の継続的な改善への取り組みである。

デジタルウォレットや非接触型決済オプションの提供、AIアシスタントへの自然言語処理機能の追加、デジタル預金の実現など、Capital Oneは常にCXを最適化するための革新的な方法を模索している。

また、同行は最近、ウォルマートやアマゾンとのリワードプログラムの提携により、顧客がお気に入りのeコマース小売業者との支出をより効率的に活用できるようになったことでも注目を集めている。

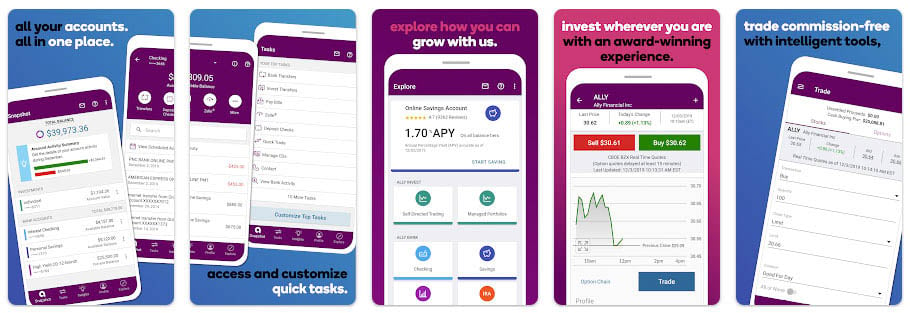

Capital Oneのモバイルアプリ

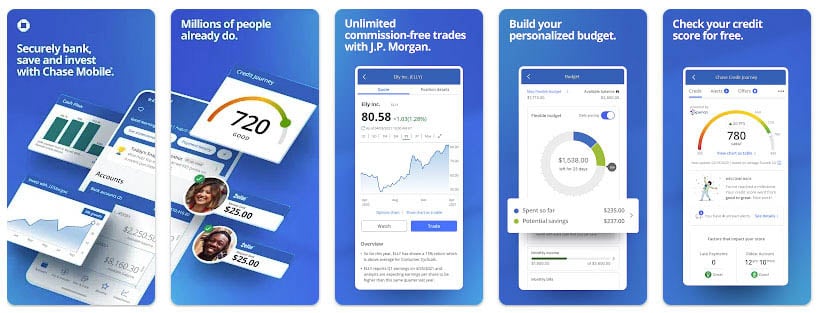

JPMorgan Chase

ランキング2位は米国最大の資産シェアを誇るChase。包括的で使いやすいモバイルバンキングアプリ、迅速なカスタマーサービス、無料のオンライン請求書支払いシステム、無料の金融教育ウェブキャスト「Chase Chats」などで高い評価を受けている。

Chaseは優れたデジタル体験を通じ、顧客満足度ランキングで常にトップまたはそれに近い位置を獲得している。

Chaseのモバイルアプリ

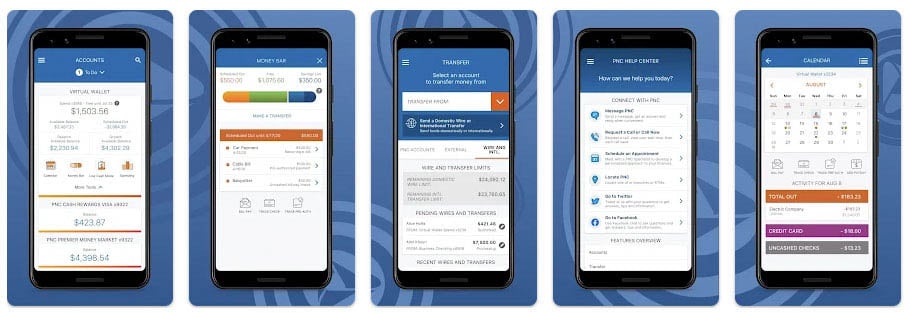

PNC

PNCは以前より、ハイブリッド・バンキング、広大な支店網(正確には2,400店)、モバイルアプリ「バーチャルウォレット」によるデジタルマネー管理サービスの提供が強み。支店をデジタルツールのトレーニングセンターと兼用するなど、物理とデジタルを融合させ、銀行業務における顧客体験を最適化する方法を常に模索している。

また、PNCは、小さなことにも気を配っている点も評価できる。例えば、18,000台あるATMでは、顧客が好きな額面を選んで引き出しができるようになっており、小銭を用意する手間が省けるようになっている。

PNCのモバイルアプリ

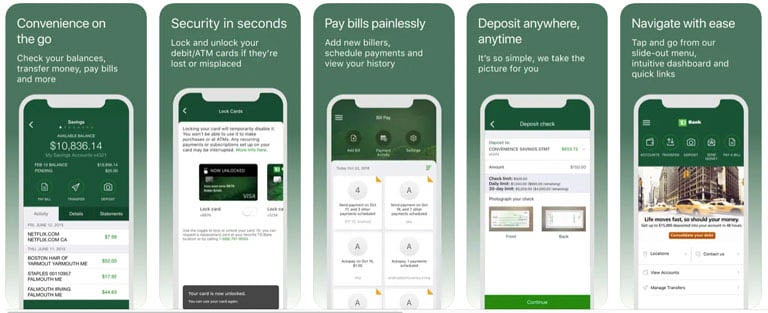

TD Bank

TD銀行が自らを「アメリカで最も便利な銀行」と称している。1,200以上の支店を持ち、その多くが競合他社よりも早くから営業し、遅くまで営業しているため、顧客は自分のスケジュールに合わせて必要なサービスを簡単に受けることがきる。

この優れた顧客体験をTD Bankはデジタルチャンネルにも反映している。データ分析を活用し、デジタルサービスやオムニチャネル体験の向上にも努めている。

TD Bankのモバイルアプリ

Ally Bank

店舗を持たないオンラインバンクであるAlly Bankは、24時間対応の迅速なカスタマーサービス、最低預金額や月々の維持手数料の無料化、対話型AIデジタルバンキングアシスタント「アリーアシスト」により、2009年の創業以来、オンラインリテールバンキングの分野でリーダー的地位を獲得している。

TD Bankと同様に、よりリアルなAIインタラクションを提供するためのコグニティブコンピューティングへの投資や、超個性化のための顧客360度ビューの開発など、データの活用による顧客体験の充実を図る継続的な取り組みについての情報発信も行っている。

Ally Bankのモバイルアプリ

CXを構成する5つの要素

では、優れた顧客体験を生み出すにはどのようなポイントを押さえておく必要があるのだろうか?一度、CXを構成する5つの要素を見てみよう。

- 現在の状況と制約に対する理解

- 全てのタッチポイントにおいて顧客に対してのコミットメント

- 組織全体とスタッフ一人ひとりのCXに対する理解

- データを活用した意思決定

- グローバルな視点とローカルレベルでの柔軟な対応

金融機関が提供しているCXの品質を高めるには上記のポイントを理解する必要がある。当然であるが、経営レベルでのコミットメントが不可欠となる。

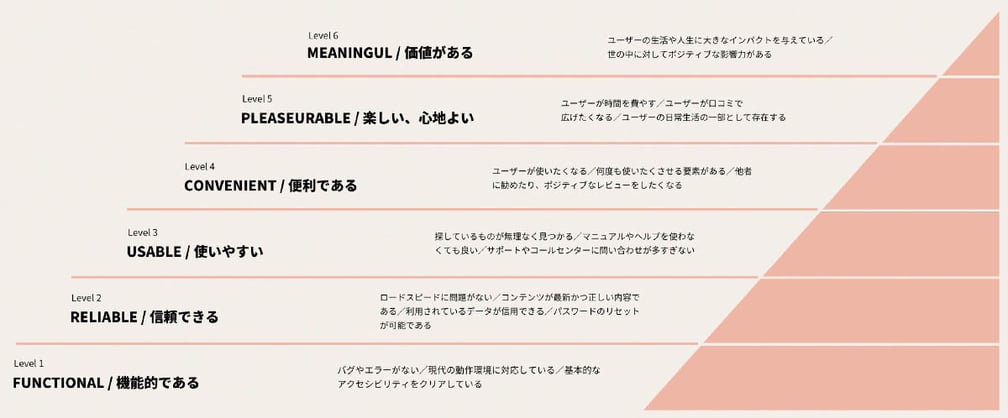

プロダクトの品質を示すUXピラミッド

金融における顧客体験に求められるポイント

2022年以降、顧客は従来の顧客体験では喜ばなくなる。

顧客は複数のブランドを使い分けることができ、選択肢に事欠くことはない。このような顧客を維持し、エンゲージするためには、これまでの金融業界における習慣、慣行、方法を一度捨て切る必要が不可欠である。

その代わりに、以下のような新時代の顧客の期待の根源に迫ることで、有意義な体験を提供することに注力したいところ。

- 情報への即時アクセスの提供

- タッチポイントを越えたレスポンスの良いサービスの提供

- オンデマンドサービスのための新しいツールや技術の採用

- 顧客がいつでもどこでも企業と対話できるようにする

- パーソナライズされた情報共有

銀行業務におけるUXおよびCXの最新トレンド

では本題の銀行をはじめとした金融業界に求められる最新の顧客体験に関するポイントを6つ紹介する。

1. なるべく “人間” っぽい体験を

日本でもDXが叫ばれているが、顧客はAIでも機械でもない。従って、体験がデジタルになりすぎるのは良くない。

どんなにテクノロジーが進んでも、生身の人間はパーソナルな体験とリアルタイムでのやりとりを求める。機械よりも人間とのやりとりを望んでいる。

例えば、ドイツのコメルツ銀行は、スピード、セキュリティ、シンプルな体験を実現するためにDXを進めている。この銀行のモデルは、支店の3分の1を閉鎖し、銀行員、アドバイザー、従来のコールセンターをのスタッフをオンライン経由のバンキングセンターに集約した。そうすることで、スムーズなデジタル体験を提供しながらも、顧客は生身の人間とのやりとりが可能になっている。

2. 素早い対応を提供する

ほとんどの顧客は、リクエストに対してすぐに結果が出ることを期待している。

顧客が解決策を待つ時間を1秒でも失うことは、顧客の忠誠心を失うことに一歩近づくことになる。

例えばファイナンシャル・アドバイザーとの対話を素早く実現するために、人工知能(AI)、機械学習(ML)、自動化を活用した、パーソナライズされた、状況に応じた、より現代的なソリューションを提供することが求められる。

3. 顧客中心主義を徹底する

ボストンコンサルティンググループの調査によると、パーソナライゼーションを大規模に行うことで、年間収益を10%増加させることができるという。

顧客中心のアプローチをとることは、金融サービス企業や銀行にとって、業務の結果を左右することになる。

そのためには、顧客第一主義を貫く必要がある。すべてのステップで、顧客が自分は大切にされていると感じるなければならない。そのためには、商品やサービスではなく、顧客に焦点を当て、それぞれの顧客に最適な体験の提供が求められる。

まず、顧客の痛点、態度、行動パターンなどを理解することから始める。そのデータに基づき、各従業員、チャネル、技術者が一丸となり、顧客に深い価値を提供し、すべてのステップで顧客が大切にされてると感じられるようにする必要がある。

4. データをしっかりと活用する

データはユーザーに一流の体験を提供するための核となってくる。

銀行や金融機関は、意味のあるインサイトを導き出すために、データを収集し、分析し、膨大な数の計算をする必要がある。これらのインサイトは、企業がUI/UXデザインで採用したアプローチを再考し、顧客体験に結びつけるために極めて重要になってくる。

例えば、以下のような様々なデータに注目したい:

- NPS (ネット・プロモーター・スコア) のフィードバック

- サービスを推薦したユーザーの割合

- 詳細なクレーム記録

- ソーシャルチャネルのセンチメントを把握

アクセンチュアによると、銀行の担当者が自分の経済的な健康状態に気を配ってくれると考えている顧客はわずか29%だった。このようなデータは、銀行が顧客の心理をより深く理解することを可能にし、その結果、パーソナライズされたソリューションを迅速かつ大規模に提供することができるようになってくる。

5. AIを活用しギャップを埋める

デロイトの調査によると、テクノロジーファーストの変革戦略は「局所的、断片的になりがちで、本来の目的を達成できないまま、悪質な『テクノロジーの罠』になっている」と警告している。

別の調査によると、今日の銀行のリーダーの84%は、人工知能が答えであり、ローコードによる自動化は特に魅力的なソリューションであると考えている。適応型人工知能の技術を活用することで、UXとCXを向上させ、スムーズな顧客体験を実現できる。

少し難しい説明になってしまったが、簡単に言い換えると、AIを活用すれば、よりパーソナルな顧客体験を実現できるということ。人間とテクノロジーのハーモニーが大切っていう感じ。

6. 自動化されたオンボーディングとサポートの仕組みを提供

金融業界をリードする人たちの59%が、Robotic Process Automation(RPA)が今後数年間で自社のビジネスの競争力を高めると考えている。

クオリティーの高い顧客体験のキーになるのが、顧客に提供される最高のオンボーディングとサポートである。オンボーディングとは、顧客が初めてサービスを利用する際の導入での体験であり、その質が高いほど、その後の満足度も高まりやすい。

従来のオンボーディングは、書類に記入し、サインをし、その後の手間もかなり多かった。

それにより、サービス利用における顧客の負荷も高くなっていた。また、担当者によってその説明の分かりやすさが異なるため、顧客体験の品質にブレが生じていた。

それをなるべくデジタルチャンネルを活用して自動化することで、安定した体験と、継続的な品質向上が可能になった。

これはサービスサポート全般にも言えることで、サービス業の多くがリモート方式を採用せざるを得なくなった2020年から、できるだけデジタルで自動化したサービス提供が求められている。

結論: 今のうちから顧客体験 (CX) を改善しないと多くの銀行が消滅する

以前までは付加価値として考えられていた、店舗やアプリでの顧客体験は、すでにそれぞれの銀行におけるコアの価値になってきている。

金融商品としての魅力が高かったとしても、アプリが使いにくかったり、毎月の決算処理に無駄に労力を割かれるような銀行体験の価値はかなり低い。

実際にアメリカの多くの金融機関が、すでに無店舗型に以降し始めており、顧客が月に一回訪れるか訪れないかのタッチポイントよりも、1日に数回アクセスするデジタルチャンネルの方がよっぽど費用対効果が高いことに気づき始めている。

この辺は、日本の銀行はまだまだ遅れているので、いち早く顧客体験を改善したもの勝ちになってくるだろう。

顧客体験を改善するために、まず行うべきは下記の5つのステップ

最後に実際に顧客体験を改善したい企業の方々には、小さな一歩からスタートすることをお勧めする。そのステップを紹介する。

- お客様をすべての中心に据える

- CX専門チームの結成する

- 外部デザインパートナーを見つける

- 強力なフィードバックループの確立する

- 最適化のための反復的なアプローチを行う

組織における優先順位は、カスタマーエクスペリエンスが一番上であることが望ましい。カスタマーエクスペリエンスは新しいマーケティングである。 – スティーブ・キャノン

筆者: Brandon K. Hill / CEO, btrax, Inc.

最終更新日:

ADVERTISING

PAST ARTICLES

【btrax】の過去記事

RANKING TOP 10

アクセスランキング