11月10日(金)に外資系ラグジュアリーブランド企業・Richemontの中間決算が発表され、同じくファッションコングロマリットのLVMH、KERINGなど大手3社の2023年9月末(第3四半期)の業績が出揃いました。そこで今回は世界のファッションシーンを牽引する大手3社の売上数値を比較。すると、アメリカ市場の落ち込みやアフターコロナの日本市場盛り返しというトピックは共通するものの、3社間で業績の明暗がはっきり表れる結果に。その要因はなんなのか、各種データを基に考察してみます。

ADVERTISING

情報提供:田村宏明さん/公認会計士・MBA 田村宏明公認会計士事務所代表

大学卒業年次に公認会計士試験合格し、4大監査法人に入所。監査やJ-SOX(内部統制報告制度)導入支援などを担当。その後、監査チームのインチャージ(現場責任者)を任され、現場のとりまとめ、監査報酬の見積もり作成、スタッフの一次評価、経営者ディスカッションへの参加などの経験を積む。この時にブランド業界に関与。その後はほぼ一貫して、外資系高級消費財企業にて経験を積み、ヘッドオブアカウンティングとして活躍。コングロマリットのブランド企業から単体のブランド企業まで幅広く携わり、単体ブランド企業に勤務の際は、経理・財務・ロジスティックス・法務を業務領域とする。2023年4月、田村宏明公認会計士事務所を設立。

HP:https://tamura-cpafirm.jp/

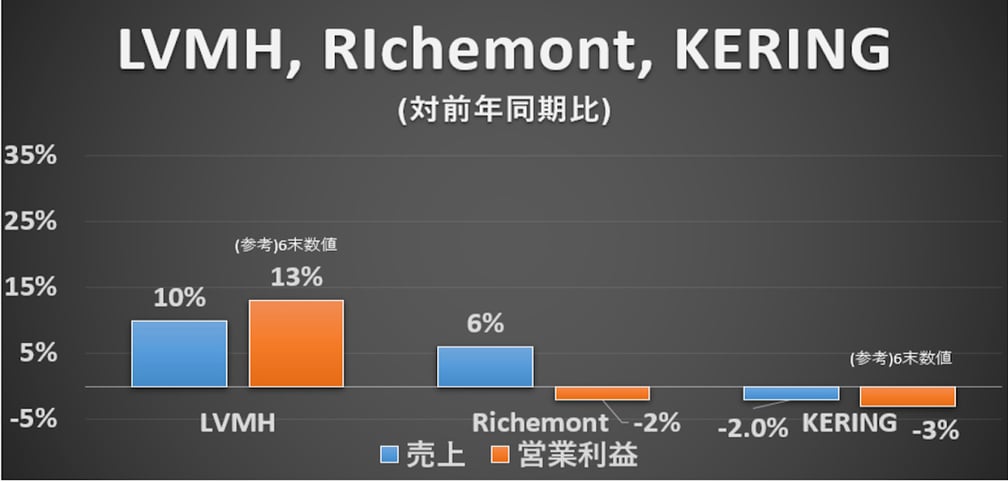

各社前年同期比の売上増加率に関しては、LVMHが10%、Richemontが6%、KERINGが-2,0%という結果になりました。LVMHとRichemontが前年同期比を伸ばす中、KERINGのみマイナス成長と一人負けの構図になっています。

しかし営業利益(前年同期比)に注目して見るとLVMHが13%、Richemontが-2%、KERINGが-3%と、プラスとなっているのはLVMHのみという結果になりました。

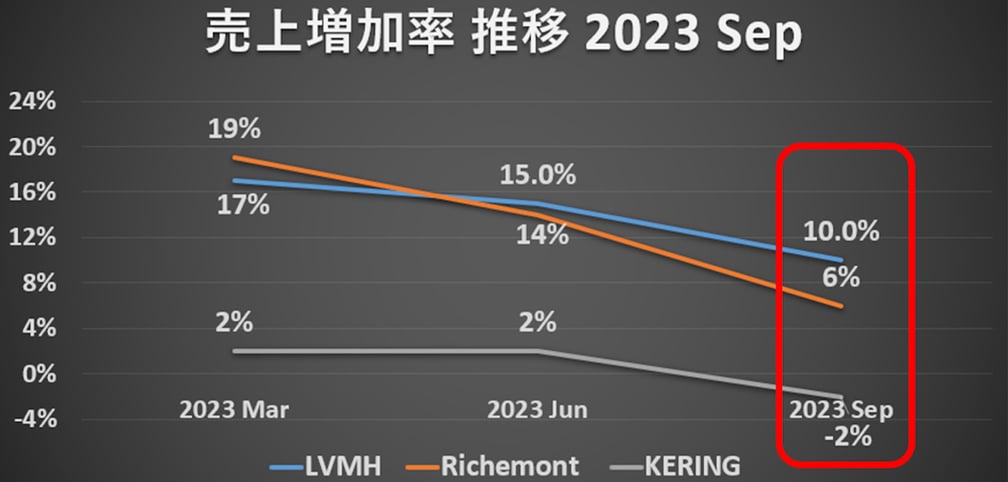

続いて3社の売上増加率の推移を2023年3月→6月→9月の順に見ていきます。

LVMH:17%→15%→10%Richemont:19%→14%→6%KERING:2%→2%→-2%

各社売上増加率は右肩下がりに推移している中で、特にKERINGは前年同期比マイナスに転じており、急激な業績悪化を示しています。

出典:LVMH,Richemont,KERINGのHPのIR reportより

出典:LVMH,Richemont,KERINGのHPのIR reportより

※記載数値に関しては各社がホームページ上で発表しているIR情報より抜粋

※LVMH、KERINGは第3四半期で営業利益が未開示のため、第2四半期の数値を参考として増加率を記載

※Richemontは、半期決算(第2四半期)で営業利益が開示されているため記載

各社詳細

各社の数値に関して、もう少し細かい視点で見ていきます。「売上」「セグメント別」「地域別」「日本市場」の4つの項目に関して注目してみましょう。

①LVMH

▼売上:第3四半期増加率が+14%と第2四半期に引き続き2桁成長を続けている。▼セグメント:お酒-7%第2四半期同様、LVMHグループのセグメントでは唯一のマイナス。詳細に注目すると、シャンパン+2%、コニャック-14%とコニャックの減少に起因するものであることがわかり、前回より数値は悪化しています。

プレゼンテーション記載による理由としては、前回と同様「アメリカの景気減速」に加えて、「卸先の在庫水準の高さ」、そして「中国国内におけるコロナの影響」も要因として挙げられていました。その一方で主力のファッションレザーは+16%と、引き続きグループの売上の底上げに寄与しています。ルイ・ヴィトンの新作時計と、ブランドの新メンズクリエイティブディレクターであるファレル・ウィリアムスに関しての言及がありました。そして化粧品領域も+12%と二桁成長していたこともポイントです。

▼地域別:全リージョンプラス成長となっており、アメリカ以外は2桁成長を記録アメリカのリージョンシェアが前年同期比で26%⇒24%と下げています。アメリカ市場の回復にはまだまだ時間を要しそうな状況がうかがえます。

▼日本市場:売上伸び率+31%数値は全リージョン中でダントツのトップとなります。為替の極端な円安傾向により、海外旅行者の購買意欲が非常に高まっていることが大きな理由として考えられます。また、2022年10月11日より日本入国時の水際対策が緩和されたため、第3四半期までは水際対策を行っている状態との比較となり、インバウンド需要がそのまま影響していたことが挙げられます。この後押し分がなくなる第4四半期以降は、伸び率が大きく変動する可能性があります。

②Richemont

▼売上:4-9月の売上増加率は+12%サマリーとの数値に誤差が出ているのは、為替の影響によるものです。影響を排除した純粋な増加率で見ると、2桁成長を維持しているのでLVMH同様に決算としては良い結果になりました。

▼セグメント:宝石のメゾン10%、時計ブランド-3%主に宝石メゾンが好調だったことで売上増加に繋がりました。なお、Richemontにおける宝石メゾンとはカルティエとヴァンクリーフ&アーペルがメインとなります。時計ブランドの成長率がマイナスになっている点は気になりますが、今期の一時的なものなのか、あるいは時計需要が減少しているのかどうかは、引き続き注視が必要になります。

▼地域別:APACと日本だけでシェア50%アメリカ市場の不調もある中で地域別のポートフォリオがアジアに集中していることが明白です。アメリカ市場の回復に時間がかかることが予想される中では、ヨーロッパエリアのシェアを伸ばしていく施策も必要なのかもしれません。

▼日本市場:売上増加率は+13%で、世界シェア8%LVMHよりも増加率は低いものの、好調の要因はインバウンド需要を起因としたものが大きいと考えられます。第4四半期の数値にも注目したいです。

※3月決算のため、9月末が第2四半期となり6カ月間で計算

③KERING

▼売上:-2%他の2社がプラス成長を見せる中で苦戦が目立ちます。直近3カ月の数値も-9%となっており、より悪化しています。4半期ごとに悪化しているため、回復の基調は見えていない状況です。しかし新しいクリエイティブデザイナー就任という好材料もあるため、起爆剤として再浮上できるか注目です。

▼セグメント:GUCCI-2%ブランド別で見ていくと、主要ブランドのGUCCIが-2%となっていることが業績悪化の主因となっています。KERINGはGUCCIの売上依存度が高く、同ブランドの業績パフォーマンスがダイレクトに会社業績に響きます。早急なブランド建て直しが、翌四半期の業績を左右しそうです。

▼地域別:アメリカ市場-21%KERINGアメリカの落ち込みが著しい状況になっており、-21%となっています。他2社と比較してもアメリカ市場の不調が目立ちます。大幅な下落により北米市場のシェアも5ポイント減少の22%となり、地域別で西ヨーロッパとの逆転現象が起きています。

▼日本市場:+32%第2四半期に引き続き絶好調。売上+32%と驚異的な数値を記録したことで、日本のシェアが2%上昇に繋がりました。ほとんどの地域で不調が続く中、日本では好調を維持しているため今後も維持できる施策が必要。興味深いのは中国人の購買行動に関して自国内よりも外国で意欲が高い傾向にあり、日本は大きな恩恵を受けているようです。

まとめ

LVMHはメインブランドのルイ・ヴィトンの好調を受け3社のうち最も高い売上増加率を記録。営業利益に関してもプラス成長を達成しました。対するRichemont、KERINGは若干ビジネスにブレーキがかかっている印象で営業利益はマイナス成長となりました。世界でもトップクラスのメゾンであるGUCCIが不調なのは注目すべきポイントです。ただ、アレッサンドロ・ミケーレの後任としてクリエイティブ・ディレクターに就任したサバト・デ・サルノが9月にコレクションデビュー。プラダやヴァレンティノでの経験を持つ彼がデビューしたことで、翌期以降業績に変化は出るのか注視したいです。

各社で好不調がくっきりと分かれる結果となりましたが、ラグジュアリー業界全体としてみるとペースは落ち着いている内容でした。第4四半期はクリスマス需要も含まれるため、ジュエリーやラグジュアリーブランドのハイシーズン。各社需要を取りこぼさずに年度末決算を迎えることができるのでしょうか。

最終更新日:

ADVERTISING

PAST ARTICLES